이 기사는

2024년 06월 5일 16:35 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 정준우 기자] 바이오제약사

셀트리온(068270)이 신규 바이오시밀러 약 출시에 따라 실적 개선 가능성이 점쳐지고 있다. 바이오시밀러 산업은 특성상 운전자본 부담이 크기 때문에 현금흐름 변동성이 존재한다. 다만, 셀트리온은 신규 품목 출시 등으로 인해 실적 개선 가능성이 나타나고 있어 향후 우수한 재무구조를 유지할 것으로 전망된다.

셀트리온 공장 전경(사진=셀트리온)

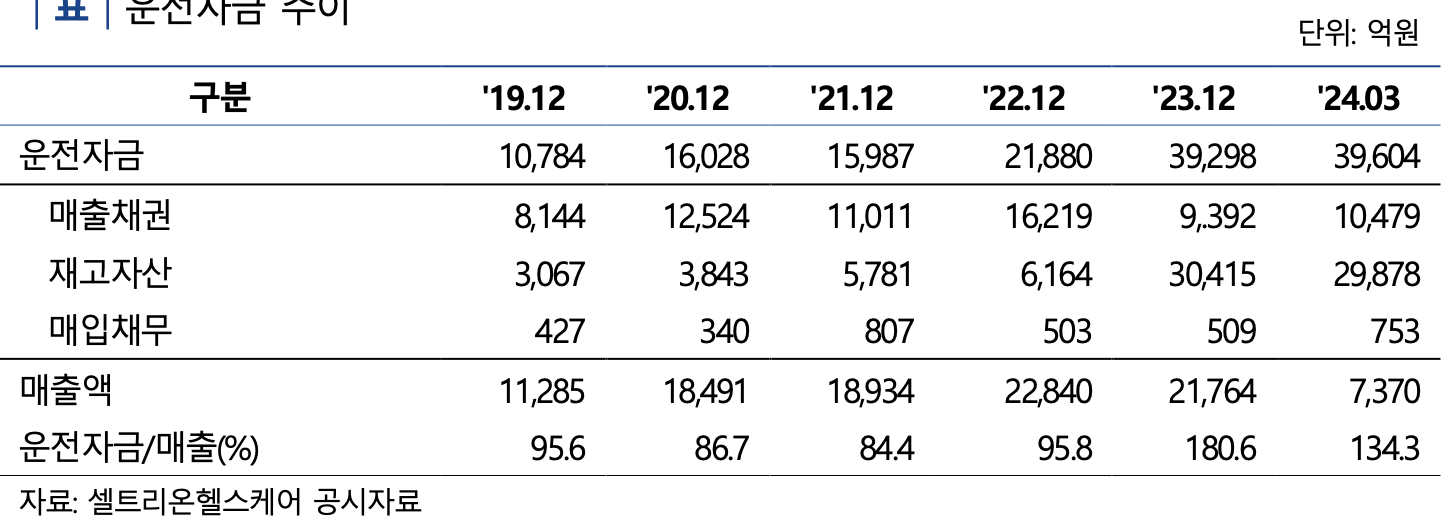

5일 나이스신용평가에 따르면 셀트리온은 계열사 합병 등에 따라 운전자금 규모가 매년 커지고 있다. 셀트리온의 운전자금 규모는 2022년 말 2조2000억원을 기록했지만, 셀트리온헬스케어 합병(합병일자 2023년 12월28일) 후 지난해 말 기준 3조9000억원 수준으로 증가했다.

바이오의약품은 제조기간이 수개월가량 걸리는 등 제조에서 판매로 이어지는 시간이 길다. 아울러 시판허가 전 일정 수준의 재고 확보 수요가 존재하기 때문에 전통적인 제약사보다 운전자본 규모가 크다. 지난해 하반기부터 올해 상반기까지 미국과 유럽 등에 품목허가 의약품 허가 신청을 내놓은 상태라 향후 운전자본 규모는 증가할 것으로 예상된다.

(사진=나이스신용평가)

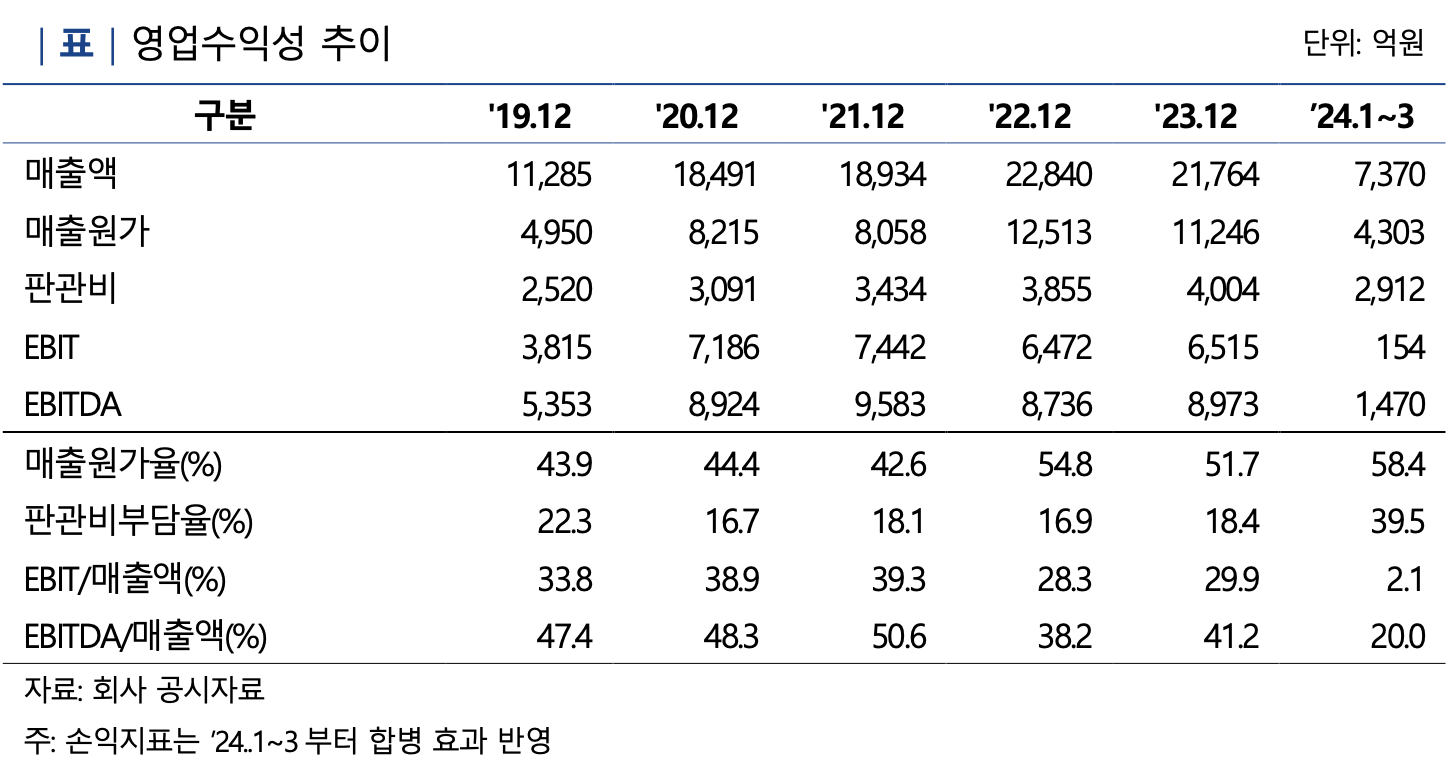

운전자금 규모가 증가한 까닭에 셀트리온의 영업이익은 크게 줄었다. 올해 1분기 셀트리온의 영업이익은 154억원으로 지난해 1분기 영업이익(1824억원)에 비해 91.6% 감소했다. 합병 이전 2018년부터 2022년까지 지난 5년간 셀트리온의 매출액 대비 EBITDA(상각 전 영업이익) 비율은 46%, 셀트리온헬스케어는 9.5%로 수익성이 준수한 수준이었으나 합병에 따른 무형자산 상각비 인식 및 셀트리온헬스케어의 높은 매입원가에 기반한 재고자산이 더해지면서 판관비와 매출원가율이 상승한 까닭이다.

다만 셀트리온의 재무건전성이 매우 우수한 까닭에 수익성 악화와 운전자금 급증에도 재무부담은 낮을 전망이다. 올해 1분기 셀트리온의 부채비율은 18.5%, 차입금의존도는 10.8%로 안정적이라 평가되는 수준(부채비율 100~200%, 차입금의존도 30% 이하)을 밑돌고 있다.

아울러 올해 셀트리온이 미국에서 신규 의약품을 출시하면서 실적 개선 가능성이 관측되고 있다. 이에 따라 운전자본 부담을 통제할 수 있을 것으로 예상된다. 올해 3월 셀트리온은 램시아SC(품목명 짐펜트라)를 미국에서 출시했다. 또한 지난 5월 알레르기성 천식약인 졸레어의 바이오시밀러의 미국 품목허가를 취득해 향후 출시할 예정이다. 나이스신용평가는 신규 의약품을 출시함에 따라 셀트리온의 사업안정성과 영업실적이 개선될 것이라 내다봤다. 셀트리온의 올해 1분기 매출액은 7370억원으로 지난해 1분기(5976억원)보다 23.3% 증가했다.

(사진=나이스신용평가)

한편 셀트리온은 자사주매입 및 공장 증설 등 자본적 지출(CAPEX)도 이어질 전망이다. 셀트리온의 CAPEX 규모는 2022년 3120억원에서 지난해 3510억원으로 12.5% 증가했다.

이규희 나이스신용평가 책임연구원은 “셀트리온의 연결 기준 단기 차입금이 올해 1분기 말 기준 2조787억원으로 현금 및 현금성자산(9205억원)을 상회하고 있지만 최근 5년간 자체 현금창출력을 바탕으로 CAPEX 등 자금 소요에 대응하고 있는 점 및 우수한 재무구조 등을 고려하면 단기 유동성 위험은 대응 가능할 것으로 판단된다”라고 분석했다.

정준우 기자 jwjung@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지